Häufige Fragen zum Fair Finance Guide

Hier findest du eine Reihe von Fragen zum Fair Finance Guide, die uns immer wieder erreichen. Wir haben auch Einschätzungen zu häufigen Antworten der Banken zusammengestellt. Deine Frage ist nicht dabei? Schreib uns einfach an info@fairfinanceguide.de!

Warum gibt es den Fair Finance Guide Deutschland?

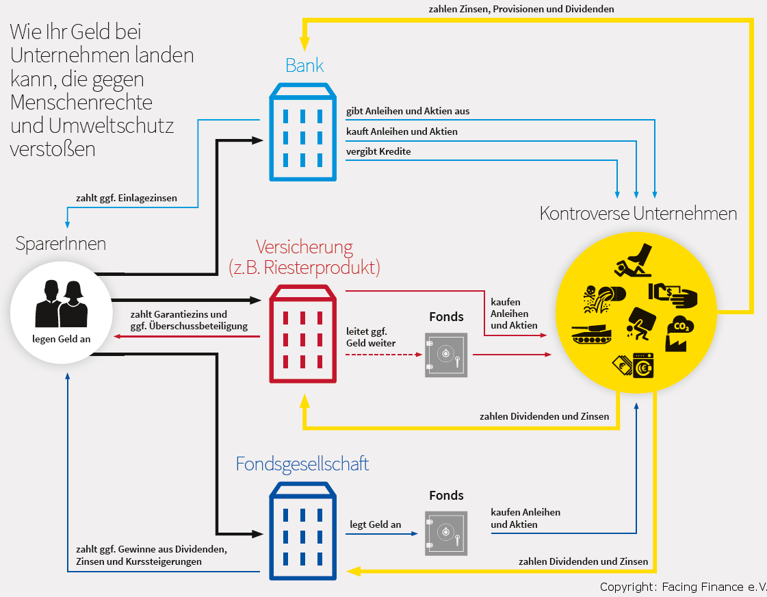

Häufig werden Geldanlagen getätigt, um kurzfristige Gewinne zu erzielen. Leider gehen diese Gewinne viel zu oft auf Kosten von Mensch und Umwelt, wenn soziale und ökologische Aspekte nicht ausreichend berücksichtigt werden. Der Fair Finance Guide Deutschland dient als Orientierungshilfe für Verbraucher*innen, um Informationen darüber zu erhalten, ob und wie Banken und Lebensversicherungen in Deutschland das Thema Nachhaltigkeit bei ihren Geschäftsentscheidungen berücksichtigen. Gleichzeitig sollen die Finanzinstitute dazu angeregt werden, ihrer Verantwortung für eine weltweit nachhaltige Entwicklung gerecht zu werden und Menschenrechte und Umweltschutz nicht Profitinteressen unterzuordnen.

Wie kommen die Bewertungen zustande?

Der Fair Finance Guide Deutschland bewertet die Richtlinien, die sich Finanzinstitute für ihre Geschäftstätigkeiten gegeben haben. Im Fall von Banken können sich diese Richtlinien auf die Kreditvergabe an Unternehmen (Unternehmenskredite und Projektfinanzierungen), auf ihre eigenen Investitionen (Eigenanlagen) und ihre Vermögensverwaltung (bspw. Auflage von Fonds) beziehen. Bei Lebensversicherungen geht es um die Bestimmungen, nach denen die Eigenanlagen, unter denen sich auch die Beiträge der Kund*innen für ihre Versicherungsprodukte befinden, investiert werden können. Die Richtlinien der Versicherungen gelten nicht für Produkte von Drittanbietern oder die Anlage im konkreten Auftrag von institutionellen Kunden.

Bei Banken analysieren wir 14 und bei Versicherungen 9 Themenbereiche, die unter anderem übergeordnete Themen wie Menschen- und Arbeitsrechte, sensible Sektoren wie Rüstung und Bergbau sowie Aspekte der verantwortungsvollen Unternehmensführung beleuchten. In jedem dieser Bereiche gibt es eine Vielzahl an Einzelkriterien, die auf internationalen Normen und Standards wie beispielsweise der UN-Menschenrechtscharta oder den ILO-Kernarbeitsnormen basieren. Banken und Versicherungen sollten diese Kriterien in ihren Richtlinien berücksichtigen. Die Analyse der Richtlinien basiert auf öffentlich zugänglichen Dokumenten wie der Webseite, Jahres- und Nachhaltigkeitsberichten sowie Presseerklärungen. Hier gibt es mehr Informationen zur Methodik.

Die Bankenbewertungen werden voraussichtlich einmal jährlich aktualisiert. Für Lebensversicherungen werden aufgrund fehlender Finanzierung derzeit keine Aktualisierungen vorgenommen. Die letzte Bewertung der Lebensversicherungen erfolgte im November 2020.

Über die Analyse der Richtlinien hinaus haben wir für Banken mehrere Fallstudien durchgeführt. Dieser Praxis-Check führt nicht zu einer Abwertung der Banken, auch wenn Finanzbeziehungen zu kontroversen Unternehmen festgestellt werden, die gegen die Selbstverpflichtungen der Banken verstoßen. Stattdessen verdeutlichen diese die Diskrepanz zwischen kommunizierter Verantwortung und gelebter Praxis in der Bankenwelt und werden in der Übersicht mit einem Ausrufezeichen gekennzeichnet. Zu der Investitionsrealität von Lebensversicherungen haben wir keinen Praxis-Check durchgeführt.

Welche Finanzinstitute vergleichen wir?

Banken

Der Fair Finance Guide Deutschland vergleicht die auf dem deutschen Markt führenden Banken sowie Spezialinstitute und bildet einen breiten Querschnitt der deutschen Bankenlandschaft ab: private Geschäftsbanken (z.B. Deutsche Bank, Commerzbank, HypoVereinsbank), Landesbanken (z.B. LBBW, BayernLB), Sparkassen (z.B. Sparkasse KölnBonn, Stadtsparkasse Düsseldorf), Genossenschaftsbanken (z.B. DZ Bank, Apotheker- und Ärztebank), Kirchenbanken (Pax-Bank und KD-Bank), Alternativbanken (z.B. Triodos, GLS Bank, EthikBank) usw. Eine Übersicht aller bewerteten Banken findest du hier. Zwei der bewerteten Banken werden auch in anderen Fair Finance Guide Ländern bewertet: die Triodos Bank in den Niederlanden und Belgien und die Deutsche Bank in Belgien. Die Bewertung dieser Banken erfolgt daher in enger Abstimmung mit den Kolleg*innen, unter Nutzung der gleichen Methodik.

Lebensversicherungen*

Die analysierten Lebensversicherungen sind unter den größten Anbietern in Deutschland, auch wenn sie teilweise zu ausländischen Konzernen gehören. Derzeit haben wir die Analyse für die Allianz Lebensversicherung, die Axa Lebensversicherung, die Debeka, die R+V Versicherung, die Zurich Deutschland und die Alte Leipziger Hallesche durchgeführt. Die Allianz wird auch im Rahmen des niederländischen Versicherungs-Guides bewertet. Die Bewertung ist auch hier in enger Abstimmung erfolgt.

* Für die Lebensversicherungen werden aufgrund fehlender Finanzierung derzeit keine Aktualisierungen vorgenommen. Die letzte Bewertung der Lebensversicherungen erfolgte im November 2020.

Warum werden die DZ Bank / BayernLB / DekaBank bewertet, obwohl man dort kein Konto haben kann?

Es gibt in Deutschland mehr als 900 genossenschaftliche Volks- und Raiffeisenbanken. Die DZ Bank ist das Zentralinstitut dieser Banken und zu 85% in ihrem Besitz. Wir können zwar natürlich nicht jede der Volks- und Raiffeisenbanken bewerten, sind aber der Meinung, dass die Bewertung der DZ Bank einen wichtigen Anhaltspunkt für die Kund*innen von Genossenschaftsbanken gibt. Die Volks- und Raiffeisenbanken sind nämlich nicht nur Anteilseigner, sondern auch Kunden der DZ Bank. So können Volks- und Raiffeisenbanken ihren Liquiditätsausgleich über die DZ Bank vornehmen und die DZ Bank entwickelt knapp 90 Prozent der Finanzprodukte, die die Genossenschaftsbanken ihren Kund*innen anbieten. Existieren für diese Produkte nun keine oder unzureichende soziale und ökologische Richtlinien seitens der DZ Bank, so werden diese Mängel auch an die Kund*innen der Genossenschaftsbanken weitergereicht.

Auch die Nachhaltigkeit im Kerngeschäft der BayernLB hat indirekt Relevanz für Verbraucher*innen, obwohl die Bank selbst kein Girokonto anbietet. So ist die DKB mit ihren knapp 4 Mio. Privatkund*innen als 100%ige Tochter der BayernLB zwar eine rechtlich selbständige Einheit ist, kann sich jedoch dafür engagieren, dass ihre Eigentümerin nachhaltiger wird. Ebenso ist die BayernLB die Zentralbank der bayerischen Sparkassen und bietet diverse Produkte und Dienstleistungen für Sparkassen insbesondere in Bayern an, sowohl für die Privatkund*innen der Sparkassen (bspw. Wertpapierprodukte) als auch die Eigenanlagen der Sparkassen. Die bayerischen Sparkassen sind jedoch nicht nur Kunden der Landesbank, sondern auch zu 25% deren Eigentümer und können in dieser Funktion auf Verbesserungen der Bank hinwirken. Daher sollten sich Privatkund*innen der bayerischen Sparkassen und der DKB an ihre Bank wenden, um wiederum die BayernLB zu stärkeren sozialen und ökologischen Richtlinien zu verpflichten.

Die DekaBank Deutsche Girozentrale bietet selbst keine Girokonten für Kund*innen an. Als Tochtergesellschaft der Kapitalverwaltungsgesellschaft der Sparkassen sind ihre Nachhaltigkeitsrichtlinien für Verbraucher*innen, insbesondere Sparkassenkund*innen dennoch relevant. Die Deka fungiert als das Wertpapierhaus der Sparkassen und ist Teil der Sparkassen-Finanzgruppe. Zudem sind die deutschen Sparkassen alleiniger Eigentümer der DekaBank. Daher bietet die DekaBank den Sparkassen, bei denen zum Ende des Jahres 2020 knapp 39,4 Millionen Girokonten geführt wurden, und auch deren Privatkund*innen zahlreiche Dienstleistungen (bspw. Wertpapierprodukte) an. Allein für Sparkassenkund*innen in Deutschland verwaltet die DekaBank derzeit mehr als 330 Mrd. Euro. Sparkassenkund*innen sollten daher ihre Sparkassen dazu auffordern, Druck auf die Deka auszuüben, strengere soziale und ökologische Richtlinien umzusetzen.

Kann mein Geld als Kunde*Kundin der GLS Bank / EthikBank / KD-Bank nicht auch bei der DZ Bank landen und dort in Kohle und Rüstung investiert werden?

Die GLS Bank, die EthikBank und die KD-Bank sind Genossenschaftsbanken, d.h. sie sind gesetzlich dazu verpflichtet, einen bestimmten Teil ihres Geldes - die sogenannte Liquiditätsreserve - bei der DZ Bank anzulegen. Obwohl die Banken hier keinen Handlungsspielraum haben, setzen sie sich bereits seit langem bei der DZ Bank für mehr Nachhaltigkeit ein, mit mehr oder weniger Erfolg. Insbesondere die EthikBank hat auf ihrer Website ein schönes Beispiel, wie sie sich aktiv und vor allem transparent bei der DZ Bank für mehr Nachhaltigkeit einsetzt, und zwar für einen Ausschluss von Atomwaffen. Die EthikBank hat sich darüber hinaus verpflichtet, nicht mehr als das gesetzlich notwendige Minimum bei der DZ anzulegen.

Auch wir finden, dass noch Verbesserungspotential besteht und Alternativbanken sich konsequent und transparent bei der DZ Bank für mehr Nachhaltigkeit einsetzen sollten.

Warum ist meine Bank nicht dabei?

Um ein möglichst breites Spektrum der deutschen Bankenlandschaft abzubilden und möglichst viele Bankkund*innen anzusprechen, haben wir eine Auswahl privater Geschäftsbanken, genossenschaftlicher bzw. öffentlich-rechtlicher Institute sowie kirchlicher Banken und Nachhaltigkeitsbanken getroffen. Da wir jede Bank auf die Einhaltung von fast 300 sozialen und ökologischen Kriterien überprüfen - und diese Überprüfung über mehrere Monate mit einem intensiven Dialogprozess begleiten -, können wir leider nicht jede Bank und Sparkasse bewerten. In der Regel nehmen wir mit jeder Aktualisierung aber ein bis zwei Banken neu auf.

Weitere Informationen zu Banken, die nicht im Fair Finance Guide bewertet worden sind, und ein Musterschreiben, um auch diese kritisch zu hinterfragen, gibt es auf der Seite Wo ist meine Bank?

Sind alle Sparkassen gleich?

In Deutschland gibt es fast 400 Sparkassen, die alle rechtlich selbständig sind und ihre eigenen Richtlinien zum Umgang mit sozialen und ökologischen Themen erlassen haben. Die Ergebnisse der im Fair Finance Guide untersuchten Sparkassen lassen sich also leider nicht einfach auf andere Sparkassen übertragen. Der Großteil der Sparkassen fängt aber tatsächlich gerade erst an, Nachhaltigkeit im Kerngeschäft zu verankern. Während das für Sparkassen geltende Regionalprinzip und das häufig langjährige soziale Engagement in der Region lobenswert sind, müssen Sparkassen dennoch auch in ihrem Kerngeschäft, d.h. für die Finanzierungen und Investitionen, Verantwortung übernehmen. Denn Sparkassen haben mit der Entscheidung über die Mittelverwendung den größten Hebel, um soziale und ökologische Mindeststandards wie Menschenrechte und Klimaschutz zu gewährleisten.

Ein Musterschreiben, mit dem du deiner Sparkasse zum Thema Nachhaltigkeit auf den Zahn fühlen kannst, gibt es auf der Seite Wo ist meine Bank?

Wie kommen wir zu den Ausrufezeichen?

Die in den Praxis-Checks gezeigten finanziellen Verbindungen der Banken und Sparkassen stammen aus verschiedenen Quellen: Einerseits haben wir die Dirty-Profits-Berichte von Facing Finance herangezogen. Andererseits haben wir die Aktionärsverzeichnisse der kontroversen Unternehmen in der Datenbank ThomsonReuters Eikon mit den aktuellsten Jahres- und Halbjahresberichten der Investmentfonds, die den Geldinstituten zugeordnet werden können, abgeglichen. Banken oder Sparkassen übernehmen bei unserer Zuordnung auch Verantwortung für Investmentfonds, bei denen sie nicht das Fondsmanagement übernehmen, sondern eine andere entscheidende Rolle spielen: Für die finanziellen Verbindungen der Sparkasse KölnBonn etwa wurden im Investmentfonds "Deka-Dividenden RheinEdition" gehaltenen Titel betrachtet. Dieser Fonds wurde von der Deka speziell für die Sparkasse KölnBonn konzipiert. Andere Banken initiieren Fonds gemeinsam mit einer Kapitalverwaltungsgesellschaft und stellen ihren Namen für den Fonds zur Verfügung. Eine genaue Übersicht der untersuchten Fonds findet ihr hier.

Was bedeutet es, wenn eine Bank "nicht aktiv" in einem Sektor ist?

Wenn eine Bank aufgrund ihrer Geschäftsausrichtung Unternehmen eines bestimmten Sektors nicht finanziert oder in diese investiert, wird für diesen Sektor keine Bewertung erstellt. Dass die Bank in dem Sektor in diesem Sinne "nicht aktiv" ist, muss deutlich aus den Informationen der Bank hervorgehen, bspw. über eine Portfolioaufstellung der verschiedenen Sektoren - ansonsten werden 0 Punkte vergeben, weil Richtlinien fehlen. Weiterhin ist es möglich, "nicht aktiv" für einen Sektor zu erhalten, wenn die Bank explizit den ganzen Sektor von Finanzierungen und Investitionen ausschließt und dementsprechend auch keine Richtlinien über die sozialen und ökologischen Verpflichtungen der Unternehmen in diesem Sektor formuliert hat. Ausnahmen bilden die Sektoren Rüstung und Öl und Gas, für die Banken bei einem Ausschluss aus Nachhaltigkeitsgründen die volle Punktzahl erhalten.

Indem Sektoren, in denen eine Bank nachweislich nicht aktiv ist, in der Bewertung ausgeklammert werden, sollen alternative Geschäftsmodelle bspw. von kirchlichen und sozial-ökologisch orientierten Banken besser berücksichtigt werden. Diese müssen also keine Richtlinien für Sektoren formulieren, in denen sie ohnehin nicht aktiv sind. Sobald Banken jedoch explizite und detaillierte Finanzierungs- und Investitionskriterien für Unternehmen eines bestimmten Sektors formulieren, werden diese durch den Fair Finance Guide bewertet.

Was bedeutet es, wenn eine Bank 100% in der Bewertung erreicht?

Wenn eine Bank 100% in einem Thema oder Sektor erhält, sind die Bewertungskriterien des Fair Finance Guide vollauf erfüllt. Jedes Jahr wird die internationale Methodik des Fair Finance Guide gemeinsam durch alle beteiligten zivilgesellschaftlichen Organisationen überarbeitet, um aktuelle Entwicklungen zu Natur- und Klimaschutz, Menschen- und Arbeitsrechten und verantwortungsvoller Unternehmensführung zu berücksichtigen. Die Anpassungen betreffen beispielsweise die Erneuerung und Verschärfung von Klimaschutzabkommen sowie die Integration von Industrieinitiativen zur nachhaltigen Entwicklung. Gleichzeitig erwartet der Fair Finance Guide auch von den Banken eine kontinuierliche Weiterentwicklung ihrer sozialen und ökologischen Richtlinien, um mit den aktuellen Entwicklungen Schritt zu halten.

Wie viel kostet ein Konto bei einer nachhaltig ausgerichteten Bank?

Der Girokonto-Vergleich der Verbraucherzentrale Bremen gibt einen guten ersten Überblick über die Kosten, die bei alternativen und kirchlichen Banken auf dich zukommen. Die Konten sind häufig teurer als bei herkömmlichen Banken, dafür kann man sich sicher sein, dass das eigene Geld unter sozialen und ökologischen Gesichtspunkten verwendet wird.

Wer steht hinter dem Fair Finance Guide Deutschland?

Der Fair Finance Guide Deutschland ist Teil der Initiative Fair Finance Guide International, welche weltweit in etlichen Ländern aktiv ist - von Belgien über Brasilien bis Thailand. In Deutschland ist der Fair Finance Guide eine Kooperation von Facing Finance mit Südwind und der Verbraucherzentrale Bremen. Da der Fair Finance Guide Deutschland von der Stiftung Umwelt und Entwicklung Nordrhein-Westfalen finanziert wird, sind die Bewertungen absolut unabhängig.

Ist der Fair Finance Guide unabhängig?

Da der Fair Finance Guide Deutschland von der Stiftung Umwelt und Entwicklung Nordrhein-Westfalen finanziert wird, sind die Bewertungen absolut unabhängig. Wir erhalten kein Geld oder sonstige Zuwendungen von den hier untersuchten Finanzinstituten.

An wen kann ich mich für ein Interview über den Fair Finance Guide Deutschland wenden?

Bitte wenden Sie sich für ein Interview an:

Thomas Küchenmeister - Geschäftsführender Vorstand Facing Finance e.V.

kuechenmeister@facing-finance.org

Kleopatra Partalidou – Projektkoordination Fair Finance Guide Deutschland